업무용승용차 관련 비용 등의

필요경비 불산입 특례

(소득세법 §33의2,소득세법시행령§78의3)

◆ 적용대상자

소득세법 제 160조제3항에 따른 복식부기의무자

2016년에 소득세법상 성실신고 확인대상사업자인 복식부기의무자에 한하여 적용하던 해당 규정을 2017년부터는 복식부기의무자에게도 확대 적용

◆ 업무승용차 및 관련비용의 범위

1) 업무승용차 란?

① 「개별소비세법」 제1조 제2항 제3호에 해당하는 승용자동차(소득세법§33의2)

개별소비세 과세대상 자동차

개별소비세 과세대상 자동차란 다음 중 어느 하나의 자동차를 말한다.

① 승용차 및 전기승용자동차( 모두 정원 8인 이하의 자동차로 한정하되, 배기량이 1,000cc 이하의 것으로 길이가 3.6m 이하이고 폭이 1.6m 이하인 경차는 제외함)

② 이륜자동차(내연기관을 원동기로 하는 것은 총배기량이 125cc를 초과하는 것, 내연기관 외의 것을 원동기로 하는 것은 최고정격출력이 12㎾를 초과하는 것으로 한정함)

③ 캠핑용자동차(캠핑용 트레일러 포함)

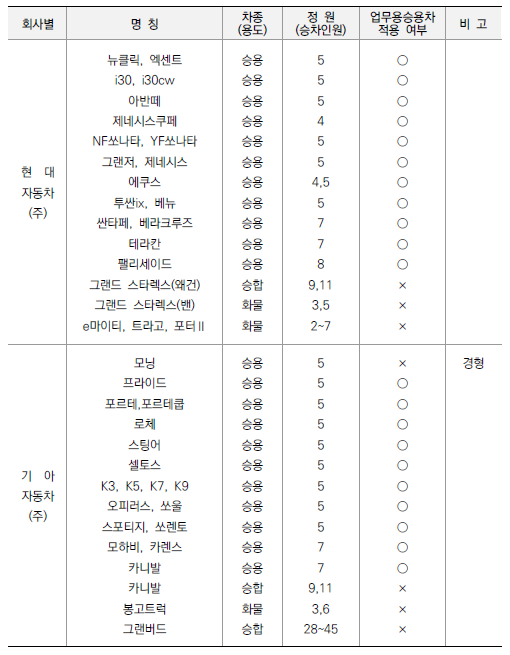

차종별 업무용 승용자동차 규정 적용 여부(예시)

② 제외되는 승용차

운수업,자동차판매업 등에서 사업에 직접 사용하는 승용자동차로서 다음에 해당하는 것

▶ 운수업, 자동차판매업, 자동차임대업, 운전학원업, 경비업 출동차량(부가가치세법 시행령 §19), 시설대여업에서 사업상수익을 얻기 위하여 직접 사용하는 승용자동차(여신전문금융업법 § 2제9호)

▶ 한국표준산업분류에 따른 장례식장 및 장의 관련 서비스업을 영위하는 사업자가 소유하거나 임차한 운구용 승용차(통계법 § 22)

2) 업무승용차 관련비용

업무용승용차에 대한,

-감가상각비

-임차료

-유류비

-보험료

-수선비

-자동차세

-통행료

-금융리스부채에 대한 이자비용등

-업무용승용차의 취득·유지를 위하여 지출한 비용(소득세법시행령§78의3②)

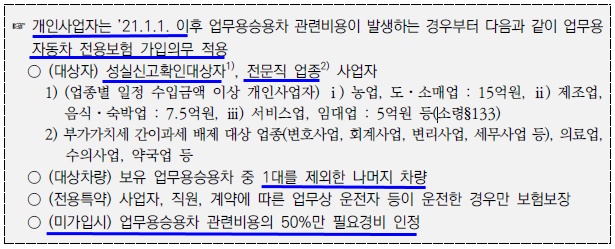

3) 업무전용자동차보험

소득세법은 법인세법과 달리 업무전용자동차보험 가입 여부와 무관하게 업무사용비율만큼 업무사용금액을 인정

(개인사업자는 가입의무없지만 21.1.1부터 성실신고확인대상,전문직사업자에 한해 가입의무 있음)

· 업무사용금액 = 업무승용차 관련비용 × 업무사용비율

◆ 업무용승용차 관련비용의 필요경비 불산입

1) 필요경비 인정요건

업무용승용차별로 운행기록*등을 작성·비치하여야 하며, 납세지 관할 세무서장이 요구할 경우 이를 즉시 제출하영야 한다.

*소득세법시행령§ 78조의3⑥,[국세청고시 제2019-17호,제2조]에 따른 「업무용승용차 운행 기록부」

2) 필요경비 인정액

① 업무용승용차 관련비용의 일정금액(1,500만원)을 인정하되,

업무용승용차 운행기록 등을 작성하는 경우 업무사용비율만큼 추가 인정

② 운행기록 등을 작성하지 않은 경우,

대당 1,500만원 한도 내에서 업무용승용차 관련비용 인정

(업무용관련비용이 1,500만원* 이하인경우) : 100분의 100

3) 업무사용비율(소득세법 시행규칙§42)

① 업무용 사용거리란?

제조·판매시설 등 해당 법인의 사업장 방문, 거래처·대리점 방문,회의참석, 판촉활동, 출·퇴근 등 직무과 관련된 업무수행을 위하여 주행한 거리를 말한다.

② 업무사용비율은 소득세법시행규칙으로 정하는 운행기록 등에 따라 확인되는 총 주행거리 중 업무용 사용거리가 차지하는 비율을 의미한다.

4) 서류제출의무(소득세법 시행령§78조의3)

업무용승용차 관련비용 또는 처분손실을 필요경비에 산입한 복식부기의무자는 종합소득과세표준 확정신고를 할 때 또는 성실신고확인서를 제출할 때 '업무용승용차 관련비용 등 명세서'(「소득세법 시행규칙」 별지 제63호서식)을 첨부하여 납세지 관할 세무서장에게 제출하여야 한다.

◆ 업무용승용차 감가상각비(상당액)

1)감가상각

5년 정액법으로 균등 강제상각

2)감가상각비상당액

① 리스차량은 리스료 중

보험료·자동차세·수선유지비*를 차감한 잔액을 감가상각비 상당액으로 한다.

*수선유지비를 구분하기 어려운 경우에는 리스료(보험료와 자동차세 제외금액)의 7%로 계산

② 렌트차량은 렌트료의 70%의 감가상각비 상당액으로 한다.

3)감가상각비(상당액) 손금산입 한도

① 업무용승용차별 감가상각비(상당액) 한도액은 해당 사업연도에 800만원*을 한도로 한다.

② 이월공제

해당 과세기간의 다음 과세기간부터 800만원*을 균등하게 손금에 산입하되, 해당 업무용승용차의 업무사용금액 중 감가상각비가 800만원 미달하는 경우 그 미달하는 금액을 한도로 하여 필요경비로 추인한다.

-임차한 경우 등은 해당 과세기간의 다음 과세기간부터 해당 업무용승용차의 업무사용금액 중 감가상각비 상당액이 800만원 미달하는 경우 그미달하는 금액을 한도로 필요경비에 산입한다.

*부동산 임대업을 주업으로 하는 법인 등(법령§42②)의 내국법인의 경우 400만원 적용

◆ 업무용승용차 처분손실 필요경비 불산입

1) 업무용승용차 처분손실 처리방법

① 복식부기의무자가 업무용승용차를 처분하여 발생하는 손실로서 업무용승용차별로 800만원을 초과하는 금액은 해당 과세기간의 다음 과세기간부터 800만원을 균등하게 필요경비에 산입한다.

② 남은 금액이 800만원 미만인 과세기간에는 해당 잔액을 모두 필요경비에 산입한다.

2) 폐업에 따른 처분손실 등 처리방법

복식부기의무자가 사업을 폐업하는 경우에는, 감가상각비상당액,처분손실에 따라 이월된 금액 중 남은 금액을 폐업일이 속하는 과세기간에 모두 필요경비에 산입한다.

◆ 소득처분

① 업무승용차량 사적사용비용 : 기타(인출)

② 감가상각비(자가)한도(800만원)초과액 : 유보

③ 감가상각비상당액(리스,렌트)한도초과액 : 기타(기사)

④ 업무승용차 처분손실 중 한도(800만원)초과액 : 기타(기사)

출처.

국세청 〉 2020년 귀속 종합소득세 신고서 작성요령

국세청 〉 업무용승용차관련비용의 세무처리 (소득)

'세금신고 > 세무회계·전자세금계산서' 카테고리의 다른 글

| 조세특례제한법상 세액공제 감면시 주의할 사항 (0) | 2021.06.20 |

|---|---|

| '퇴직급여' 내용정리(퇴직금제도,퇴직연금제도DC형,DB형) (0) | 2021.05.26 |

| 착한임대인 세액공제(ft.서식,국세청 주요 질문 및 답변) (0) | 2021.05.19 |

| (국세청)성실신고 확인제도 주요 문의사항 궁금증 해결 (0) | 2021.05.18 |

| 필요경비 불산입(소득세법 제 33조 규정) (0) | 2021.05.17 |

| 기타소득 과세방법 (0) | 2021.05.17 |

| 배당소득명세서 작성요령 (0) | 2021.05.17 |

| 이자소득명세서 작성요령 (0) | 2021.05.17 |